Prélèvement à la source: les 12 points à connaître impérativement par les entreprises

7. Les cas exclus des champs d'application du PAS

N'entrent pas dans le champ du PAS : les indemnités versées sur décision de justice en réparation d'un préjudice moral ; les plus-values mobilières et immobilières ; les avantages afférents à l'attribution d'actions gratuites ; les fonctionnaires chercheurs ; les artistes ; les gérants majoritaires de SARL. "Ces derniers, en tant que personne,et non pas au nom de la société, vont régler directement le prélèvement à la source", précise Charles-Emeric Le Roy.

La rémunération des stagiaires et apprentis n'est par ailleurs pas imposable et ne sera donc pas soumise au prélèvement à la source, tant qu'elle n'atteint pas un seuil annuel correspondant au montant du SMIC (17982 euros en 2018). Cette rémunération sera déclarée via une rubrique spécifique de la DSN, indiquant la "rémunération nette fiscale potentielle".

8. Les revenus exceptionnels

Les employeurs n'ont pas à prendre en compte les revenus exceptionnels de leurs salariés (indemnités de rupture du contrat de travail, de clientèle, de cessation d'activité, prestations de retraite servies sous forme de capital, sommes perçues au titre de la participation ou de l'intéressement...).

Cette qualification est de la seule responsabilité du contribuable qui devra identifier ces revenus lors de sa déclaration de revenus 2018.

Par exemple, un salarié bénéficiaire d'une prime de départ à la retraite devra modifier le montant des revenus portés dans la case "traitements et salaires" de sa déclaration.

9. Les spécificités du taux neutre

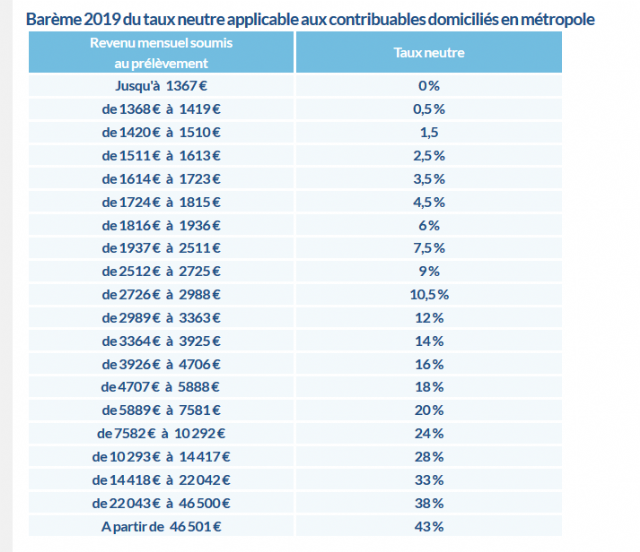

L'application du taux neutre risque de susciter des interrogations de la part des salariés. "Ils doivent garder en tête que l'obtention d'une prime (individuelle ou générale) ou une augmentation aura un impact immédiat sur leur salaire. Ce taux s'appliquant de façon mensuelle", confie Charles-Emeric Le Roy.

Prenons l'exemple d'un salarié qui gagne 2720 euros par mois, il se verra appliquer un taux de 9%. S'il obtient une prime ou une augmentation de 100 euros, il va alors changer de tranche et passer sur un taux de 10,5%.

10. Les réductions et crédits d'impôts

Autre nouveauté majeure qu'il va falloir communiquer aux salariés : les réductions et crédits d'impôts (Scellier, crédit d'impôt pour des employés maison, des nounous...) ne sont pas pris en compte en 2019 dans le prélèvement à la source. "Ces réductions et crédits d'impôts seront régularisés en N+1. Les salariés vont donc devoir faire l'avance de ces réductions, ce qui va avoir un impact important sur leur trésorerie", souligne Charles-Emeric Le Roy.

Les contribuables ont toutefois la possibilité de notifier, via une option, leur volonté de bénéficier de ces avantages l'année en cours. Ils pourront bénéficier d'un acompte du crédit d'impôt de 30% en mars.

11. Le cas particulier des indemnités journalières de maladie

Concernant les IJSS maladie, le PAS s'applique à l'ensemble des indemnités journalières, qu'il s'agisse des indemnités journalières de Sécurité sociale de base ou les IJ complémentaires (prévoyance). En cas de subrogation, c'est à l'employeur de réaliser le prélèvement.

Afin d'éviter le double décompte sur la déclaration de revenus pré-remplie de l'année suivante, le montant des IJSS subrogées versées ne devra pas figurer dans la rémunération nette fiscale.

Autre particularité : les IJ maladies de base subrogées vont faire l'objet du prélèvement à la source uniquement durant les deux premiers mois (60 jours de date à date, le point de départ étant le début de l'arrêt de travail) de l'arrêt maladie.

Le collecteur devra renseigner un bloc versement avec la RNF à zéro et préciser le taux, le type de taux et le montant du PAS de manière nominale.

Attention : les IJ maladie complémentaires versées au titre d'un maintien de salaire ne sont pas soumises à cette règle des deux mois.

12. Des sanctions non négligeables

Si les entreprises se trompent lors du calcul du prélèvement ou lors du reversement du prélèvement à l'administration fiscale, elles seront responsables comme elles le sont aujourd'hui pour les cotisations sociales salariales précomptées pour le compte de leurs salariés.

En cas d'omission ou d'inexactitude, les sanctions s'élèvent à 5% sur l'assiette du PAS. Elles grimpent à 10% en l'absence de dépôt du PAS dans les délais. Ces amendes sont d'un montant minimum de 250 euros.

En cas de rétention délibérée, une amende de 1500 euros est appliquée ainsi qu'une sanction de 80% sur l'assiette du PAS. "Les entreprises bénéficieront toutefois d'un droit à l'erreur. L'administration attendra deux voire trois mois mais au-delà les sanctions risquent d'être appliquées", estime Charles-Emeric Le Roy.

NEWSLETTER | Chaque semaine, l'essentiel de l'actu